UNIDAD N°5

MERCADO DE CAPITALES

Ø Función

ü Canalizar el ahorro hacia la actividad productiva

ü Fortalecer el desarrollo de la economía

Ø Generan señales de precios casi instantáneas

ü Ayudan a canalizar fondos a proyectos cuyo retornos esperados son más altos

Ø Transfieren el riesgo a los mejores posicionados (especialmente en los derivados)

ü Facilita a generar nuevas tecnologías y negocios

Ø Oferta de Capital (aquellos que tienen) fondos para invertir

ü Individuos particulares

ü Empresas

ü Inversores institucionales

Ø Demanda de Capital

ü Empresas

ü Gobiernos : Nacionales, Provinciales y Municipales

Ø Primario: Mercado donde se colocan (emisión de nuevos títulos) los instrumentos financieros

Ø Secundarios: Mercado donde se negocian loas instrumentos financieros adquiridos en los mercados primarios

Ø De Derivados: Instrumentos financieros cuyo valor depende del precio de un título valor o un activo subyacente. Objetivo : Cobertura, arbitraje o especulación

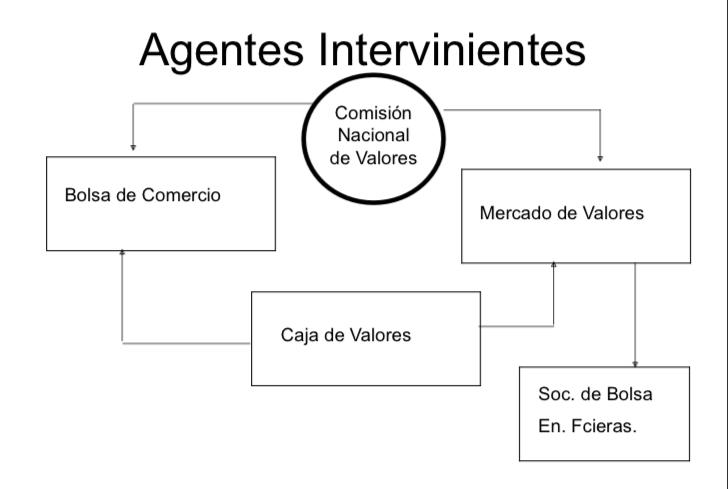

AGENTES INTERVINIENTES

Ø Comisión Nacional de Valores:

![]() Organismo Público Nacional con Jurisdicción en todo el país

Organismo Público Nacional con Jurisdicción en todo el país

![]() Funciones

Funciones

ü Autoriza Oferta Pública de valores privados

ü Fija requisitos a los emisores

ü Asesor del Gobierno Nacional. Materia: nuevas bolsas de comercio y mercados de valores

ü Lleva el índice gral. De los agentes de Bolsas inscriptos en los mercados de valores

ü Lleva el Registro de los autorizados a realizar Oferta Pública

ü Fiscaliza el cumplimiento de las normas legales

ü Autoriza la constitución de FCI (Fondos Comunes de Inversión

Ø Mercados de Valores: (por ej. MERVAL)

![]() Entidades adheridas a una Bolsa de Comercio

Entidades adheridas a una Bolsa de Comercio

![]() Sociedades Anónimas con acciones nominativas o escriturales

Sociedades Anónimas con acciones nominativas o escriturales

![]() Los Agentes y Sociedades de Bolsa para poder negociar títulos valores deben

poseer una acción del Mercado de Valores

Los Agentes y Sociedades de Bolsa para poder negociar títulos valores deben

poseer una acción del Mercado de Valores

![]() Funciones:

Funciones:

ü Matrícula de Agentes y Soc de Bolsa, control de los mismos y ejerce el poder disciplinario

ü Reglamenta, garantiza y liquida las operaciones

ü Regula, coordina e implementa aspectos relacionados con la operatoria de títulos valores, tipos, operatoria, condiciones de pago, etc de los títulos

Ø Bolsa de Comercio de Buenos Aires:

![]() Asociación civil que administra un centro de contratación y actúa como

entidad gremial

Asociación civil que administra un centro de contratación y actúa como

entidad gremial

![]() Funciones

Funciones

ü Autorizar, suspender y cancelar la cotización de valores

ü Establece los requisitos para cotizar

ü Controla el cumplimiento de las disposiciones legales de las empresas que cotizan

ü Dictas normas para asegurar la veracidad de balances y otra información

ü Registrar operaciones, sus precios y dar veracidad del registro

Ø Cajas de Valores

![]() Sociedad anónima cuyos accionistas son BCBA, el MERVAL Bolsas y mercados

del Interior.

Sociedad anónima cuyos accionistas son BCBA, el MERVAL Bolsas y mercados

del Interior.

![]() Funciones:

Funciones:

ü Recibir depósiots colectivos de los títulos valores públicos y privados

ü Custodio de todos los valores del mercado

ü Son depositantes:

– Agentes Bursátiles y Extra-Bursátiles

– Mercados de Valores

– Bancos

– Cías Financieras

– Soc. depositarias del FCI

INSTRUMENTOS DE FINANCIACION PRIMARIO

Ø De Empresas

![]() A través de la ampliación del PN : Emisión de Acciones

A través de la ampliación del PN : Emisión de Acciones

ü Aporte de Capital

ü Confieren la condición de socio

![]() A través del Pasivo: Emisión de Obligaciones Negociables

A través del Pasivo: Emisión de Obligaciones Negociables

ü Representan un Pasivo de corto, mediano o largo plazo

ü Se devuelven en cuotas de amortización

Ø Del Estado

![]() Títulos Públicos

Títulos Públicos

ü Abonan una renta

ü Se devuelven en cuotas de amortización

INSTRUMENTOS DE FINANCIACION PRIMARIO OTROS

Ø CEDEAR

Ø Certificados representativos de acciones de sociedades extranjeras u otros valores sin oferta pública en el país

Ø Patrocinados: Soc extranjera que cotiza en el exterior y desea colocar sus certificados de acciones en la BCBA (Debe presentar estados contables e información relevante)

Ø No Patrocinados: El emisor de los certificados no es el emisor de las acciones

Ø Existe un depositario de los certificados

Ø Fidecomisos Financieros

![]() Securitización

Securitización

![]() Menor costo de endeudamiento por disminución de riesgo al aislar del riesgo

del emisor

Menor costo de endeudamiento por disminución de riesgo al aislar del riesgo

del emisor

![]() Otorga liquidez a activos (créditos)

Otorga liquidez a activos (créditos)

![]() Alternativa de financiación

Alternativa de financiación

![]() Mejora plazos de endeudamiento

Mejora plazos de endeudamiento

Ø Fondos Cerrados de Inversión

![]() Patrimonio integrado por títulos valores y dinero pertenecientes a varias

personas a las que se les reconoce los derechos de propiedad indivisa.

Patrimonio integrado por títulos valores y dinero pertenecientes a varias

personas a las que se les reconoce los derechos de propiedad indivisa.

![]() Capital dividido en cuotas-partes

Capital dividido en cuotas-partes

![]() Valor de las cuotas-partes según variación del valor de los activos que

componen el fondo

Valor de las cuotas-partes según variación del valor de los activos que

componen el fondo

Ø Cheques de Pago Diferido:

![]() Financiación a través de la Bolsa, colocando cheques propios o de terceros

Financiación a través de la Bolsa, colocando cheques propios o de terceros

![]() Cheques Patrocinados: Empresa autorizada por la Bolsa emite cheques cuyos

beneficiarios son sus acreedores; luego los beneficiarios pueden hacerlos

líquidos en forma más ágil y a menor costo

Cheques Patrocinados: Empresa autorizada por la Bolsa emite cheques cuyos

beneficiarios son sus acreedores; luego los beneficiarios pueden hacerlos

líquidos en forma más ágil y a menor costo

![]() Cheques Avalados: Las Pymes solicitan una garantía a una SGR (Soc. de

garantía Recíproca) autorizada por la Bolsa, y de esa forma pueden negociar

los cheques de sus clientes. La SGR garantiza el pago mediante el aval de

los cheques

Cheques Avalados: Las Pymes solicitan una garantía a una SGR (Soc. de

garantía Recíproca) autorizada por la Bolsa, y de esa forma pueden negociar

los cheques de sus clientes. La SGR garantiza el pago mediante el aval de

los cheques

INSTRUMENTOS DE FINANCIACION DERIVADOS – FUTUROS

Ø Futuros: Contrato por el cual dos personas se obligan mutuamente, una a compra y otra a a vender, una cantidad estipulada de bienes o activos financieros a un precio determinado en la fecha del mismo.

Ø Tipos

![]() Sobre Bienes => entrega del bien

Sobre Bienes => entrega del bien

![]() Sobre Activos Financieros

Sobre Activos Financieros

– Monedas (SWAP)

– Tasa de Interés

– Índices de Acciones

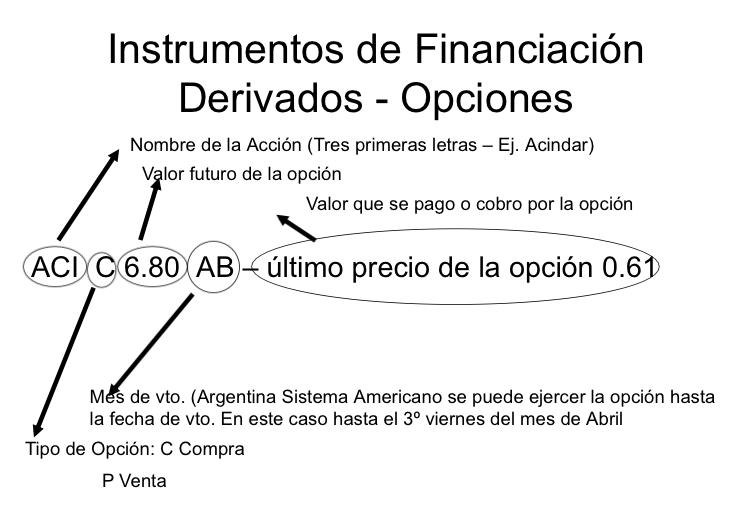

INSTRUMENTOS DE FINANCIACION DERIVADOS – OPCIONES

Ø Opción de Compra o Call: Otorgan al tenedor de la opción el derecho a compra una determinada acción a un precio prepactado al plazo estipulado (el lanzador de la opción tiene la obligación de vender si el tenedor quiere ejercerla)

Ø Opción de Venta o Putt: El tenedor tiene el derecho de vender a un precio determinado en el plazo estipulado ( el lanzador tiene la obligación de vender)

Codigo de operaciones: ACIC6.80AB – último precio de la opción 0.61

MODALIDADES DE LIQUIDACION

Ø Al contado

– Estándar: T + 3 (72 horas)

– Inmediato: T + 0 (cambio de especias en el momento)

Ø A plazo

– Se concertan en una fecha y se liquidan en un plazo superior de 72 hs. (estas operaciones deben ser garantizadas)

Ø Plazo Firme

– Se concerta la operación en una fecha determinada y quedan definitivamente obligados, fijando un plazo para su liquidación

COMPENSACION

Ø Forma jurídica de extinguir obligaciones

![]() : Art. 818 Cod. Civil : “La compensación de las obligaciones tiene lugar

cuando dos personas por derecho propio, reúnen la calidad de acreedor y

deudor recíprocamente, cualesquiera que sean las causas de una y otro

deuda. Ella extingue con fuerza de pago, las dos deudas, hasta donde

alcance la menor, desde el tiempo en que ambas comenzaron a coexistir.”

: Art. 818 Cod. Civil : “La compensación de las obligaciones tiene lugar

cuando dos personas por derecho propio, reúnen la calidad de acreedor y

deudor recíprocamente, cualesquiera que sean las causas de una y otro

deuda. Ella extingue con fuerza de pago, las dos deudas, hasta donde

alcance la menor, desde el tiempo en que ambas comenzaron a coexistir.”

![]() Una de las condiciones para que se de la compensación es que las

obligaciones deben ser cantidades de dinero, o en prestaciones de cosas

fungibles.

Una de las condiciones para que se de la compensación es que las

obligaciones deben ser cantidades de dinero, o en prestaciones de cosas

fungibles.

ü A le debe a B $1.000

ü B le debe a A $ 800

ü

![]() Se cancelan ambas

Se cancelan ambas

ü A paga a B $ 200

IMPORTANCIA

Ø Celeridad en las operaciones

Ø Evitar traslado de fondos

– Seguridad

– Costos

Ø Reducir el esfuerzo generador de recursos

COMPENSACION BANCARIA

Ø Celeridad y seguridad de operaciones en el sistema financiero

Ø Posibilita la bancarización

Ø Aumento circulación monetaria => con mismo recursos monetarios

Ø Favorece el uso cheques

ANTECEDENTES

Ø Mundo

– Grecia, Roma y China

– Ferias de Lyon 1463

– 1º en Edimburgo, Escocia 1760

– Clearing House – Londres 1755

Ø República Argentina

– 1893 Bco. de Londres y Río de La Plata (Privada - excluido el Banco Nación)

– 1912 Banco de la Nación Argentina

– 1935 BCRA creada por la Ley de Bancos

– Organización de las cámaras por el BCRA

SISTEMA NACIONAL DE PAGOS SINAPA (1996)

Ø Objetivo: Brindar la infraestructura adecuada para gestionar de un modo más eficiente, simple, rápido y confiable todos los pagos que necesitan realizarse entre las partes comerciales de cualquier comunidad de negocios

SINAPA – FUNCIONES

Ø Alto Valor: cubre las necesidades de pagos interbancarios o transferencias entre las distintas entidades financieras.

Ø Bajo Valor: cubre las necesidades de pago tanto de empresas como de consumidores finales con dichas empresas

FUNCIONES DE ALTO VALOR

Ø Se presta a través de dos servicios

REAL TIME GROSS SETTLEMENT (RTGS) - LIQUIDACIÓN BRUTA EN TIEMPO REAL

Ø Las entidades financieras deben tener una cuenta en el BCRA

Ø Se imputan en tiempo real, las operaciones se realizan en las cuentas que tienen las entidades en el BCRA con fondos líquidos, ya que no se permite girar en ellas en descubierto.

SAME DAY NET SETTLEMENT (SDNS) – LIQUIDACIÓN POR INTERNET EN EL DÍA

Ø Se imputan las operaciones en una cuenta especial y se liquida la posición neta final al final del día y se encarga de controlar que se realicen los pagos de la compensación

Ø No hay movimientos de fondos

Ø Se realiza por medio de cámaras compensadoras de alto valor

CAMARAS COMPENSADORAS DE ALTO VALOR

Ø Interbanking: Creada en 1998. Los servicios que ofrecen son los de liquidación neta multilateral para los bancos y también, servicios de transferencia electrónica de fondos a empresas.

Ø Provicanje: Comenzó a funcionar en el año 2000 y pertenece en su mayoría a bancos provinciales.

FUNCIO DE BAJO VALOR

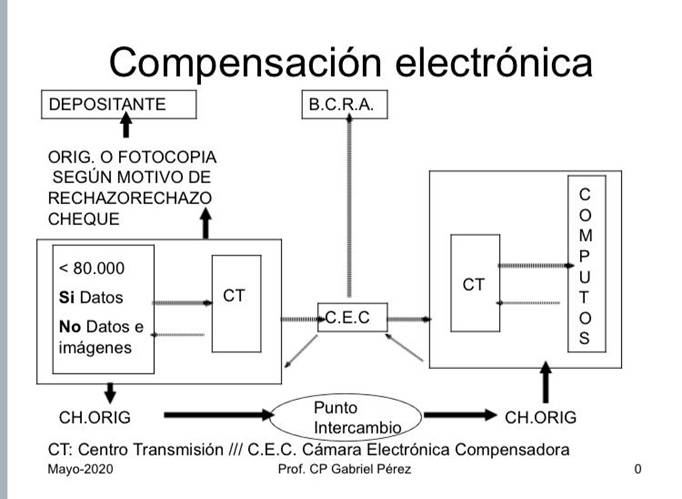

Ø Compensación electrónica de cheques y truncamiento

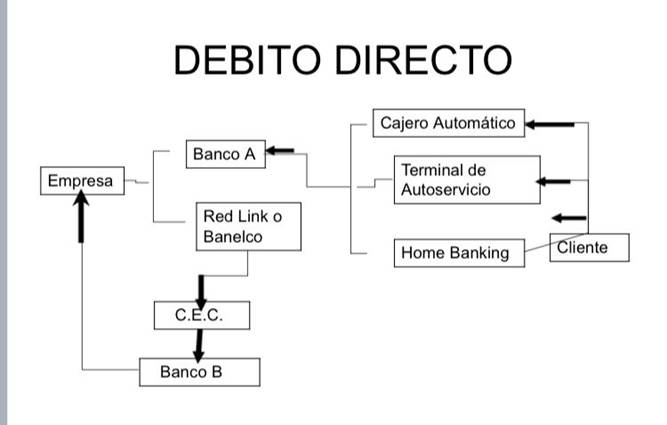

Ø Débito directo